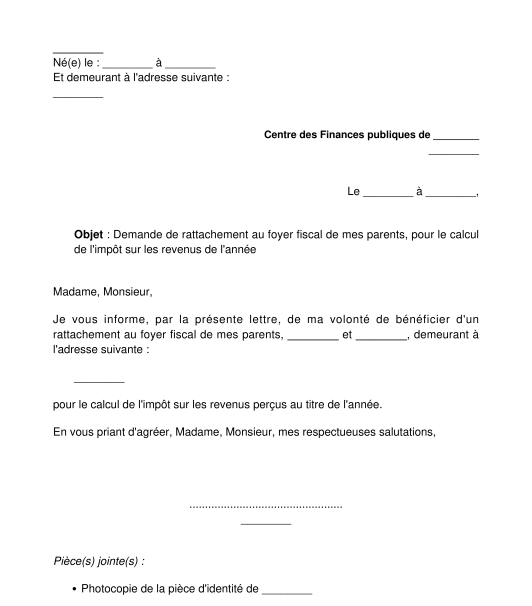

Ses parents doivent la conserver au cas où le fisc la leur réclamerait. Le rattachement au foyer fiscal. Cependant, l ’enfant peut demander le rattachement au foyer fiscal dont il faisait partie avant sa majorité. ATTESTATION DE RATTACHEMENT AU FOYER FISCAL Je soussigné(e).

Voici un exemple de lettre que vous pouvez librement utiliser pour effectuer cette formalité. D’abor il s’agit d’une alternative applicable à partir de l’âge de ans. Effets du rattachement.

S’il est rattaché, l’enfant procure à ses parents une demi-part supplémentaire et réduit de ce fait leur impôt. Attention toutefois, les revenus éventuellement perçus par l’enfant sont à ajouter à ceux du foyer.

Par ailleurs, l’avantage apporté par cette demi-part est plafonné. Concrètement, cela signifie que l’écart d’impôt par rapport à un foyer de mêmes revenus mais sans l’avantage.

Pour les demandes de bourses étudiantes, le rattachement fiscal n’importe pas, puisque c’est le revenu des parents qui compte, que vous soyez ou pas, dans le même foyer fiscal. Sans quoi, tous les étudiants seraient boursiers au niveau maximum, il suffirait de se détacher du foyer fiscal de ses parents, et sans revenus. Si votre enfant est rattaché à votre foyer fiscal, vous ne pouvez pas déclarer la pension alimentaire que vous lui versez, si par exemple il est étudiant.

Dans certains cas cependant, vous pouvez déduire de vos revenus la pension alimentaire que vous consentez à votre enfant majeur. Mais afin de savoir s’il est intéressant de faire ce rattachement fiscal, il est nécessaire d’effectuer des simulations avec et sans le rattachement ainsi que des simulations en prenant en compte une autre. Caractéristiques du rattachement fiscal Principe.

Le principe du rattachement Par principe, un enfant majeur est imposable à titre personnel. Ils sont ainsi, au jour de la déclaration, dans l’année de leurs ans.

Pour demander le rattachement, les étudiants doivent pouvoir justifier la poursuite de leurs études, par. Le fisc n’impose aucun lien de parenté spécifique.

De plus, si vous avez moins de ans, ce rattachement permet aux parents de continuer à bénéficier. Dans ce cas, l’avantage accordé au foyer fiscal de rattachement se traduit par un abattement sur le revenu imposable par personne prise en charge. Rattachement fiscal des enfants : les cas particuliers Si l ’étudiant travaille. Ils peuvent effectuer une déclaration en solo ou demander le rattachement fiscal sur le foyer de leurs parents.

Il est indispensable d’effectuer les calculs en amont afin de choisir l ’option qui est la meilleure en termes financier. Il est possible et nécessaire de faire des simulations, comportant tous les paramètres de chaque situation afin de faire son choix pour la déclaration fiscale.

Cette personne sera considérée comme étant à votre charge, pour l’impôt sur le revenu, à condition qu’elle vive au sein du foyer fiscal de rattachement, gratuitement et de manière permanente. Il n’existe pas de condition de parenté, mais la personne invalide ne doit pas être votre conjoint ou vos enfants à charge.

Il n’y a pas de condition d’âge ou de revenu. En effet, ce sort n’est pas sans incidence sur l ’imposition des parents. En principe, toute personne majeure doit remplir sa propre déclaration d’impôts.

Mais en réalité, vous avez le choix. Vous pouvez être rattaché au foyer fiscal de vos parents jusqu’à vos ans.

Cette possibilité est étendue jusqu’à ans si vous justifiez de la poursuite de vos études. Lorsqu’un couple se sépare, se pose immédiatement la question des modalités de garde des enfants d’une part, et par voie de conséquence, de la contribution de chacun des parents aux dépenses des enfants d’autre part. La pension alimentaire déduite est sauf exceptions, imposable au nom du bénéficiaire.

Cette demande est à conserver et à produire à la demande du service. Sur la thématique des enfants vous pouvez également consulter le dépliant « Enfants à charge » disponible. Si vous ne souhaitez pas ou ne pouvez pas modifier le document ci-dessus via un logiciel de traitement de.

Dans ce cas, les entreprises ne peuvent pas déduire du résultat fiscal de cet exercice, par voie de. Vous recevez en principe un courrier confirmant le rattachement et la date d’effet. Il ne paye pas de cotisations spécifiques, mais le tarif initial peut être majoré du fait d’un bénéficiaire supplémentaire. L’augmentation est variable en fonction de la mutuelle et des garanties souscrites.

Cette augmentation reste toutefois avantageuse par rapport à la souscription d’une complémentaire santé pour le seul conjoint. Il s’agit de celle qui. Les revenus non salariaux des étudiants.

Ils doivent être déclarés suivant le régime fiscal de leur catégorie. Le nombre de parts, qui diminue le montant de l ’impôt, peut être augmenté.

Commentaires

Enregistrer un commentaire