Afin de répondre à ma requête la société d’assurance, dont je taierai le nom me demande mes infos fiscales en Suisse alors que justement je rachète mon contrat pour ne plus avoir a faire a la fiscalité en France. La distinction entre bénéficiaires résidents et non- résidents est aisée à obtenir, puisque nous. Déclaration d’impôt sur le r. Votre domicile fiscal est en France notamment si vous y avez votre résidence habituelle ou votre activité professionnelle.

Toute personne travaillant ou possédant une entreprise en Suisse, ou vivant en Suisse depuis plus de 1jours dans une année civile est considérée comme résident fiscal. Non seulement chaque canton détermine les barèmes, mais il détermine également l’impôt sur la fortune, l’impôt sur les gains immobiliers ou sur les gains en capital.

En somme, chaque canton possède sa propre loi fiscale. En pratique, le plus souvent, le fisc cantonal suisse prélève comme impôt une somme correspondant à cinq fois la valeur locative de la résidence principale. Pour les très riches, une.

Résider fiscalement en Suisse ne présente pas que des avantages, même si pour les fortunes moyennes où pour ceux parmi les français qui ont de gros moyens, cela peut représenter une économie conséquente, à condition de savoir bien s’entourer, conseilleurs fiscaux et légaux recommandés. La résidence fiscale en Suisse : Vous souhaitez devenir résident fiscal de Suisse. Formulaires nécessaires à votre expatriation ou votre retour.

Choix des options : Vous trouverez les formulaires nécessaires (en pdf), avec la possibilité de téléc. On parle de domicile fiscal sur le plan interne à un pays, ou de résidence fiscale sur le plan international, mais ces deux notions recouvrent la même chose. La seule application du droit interne propre à chaque pays peut néanmoins aboutir à ce que vous soyez considéré comme résident fiscal de plusieurs pays en même temps.

Le cas échéant, afin de déterminer un lieu de résidence fiscale unique, les conventions fiscales internationales prévoient des critères qui prévalent sur ceux des législations internes. Ce que la Cour administrative de Paris vient donc d’entériner. En Suisse, selon que l’on soit résident ou non et selon le canton dans lequel on travaille, la méthode d’imposition sur le revenu est différente.

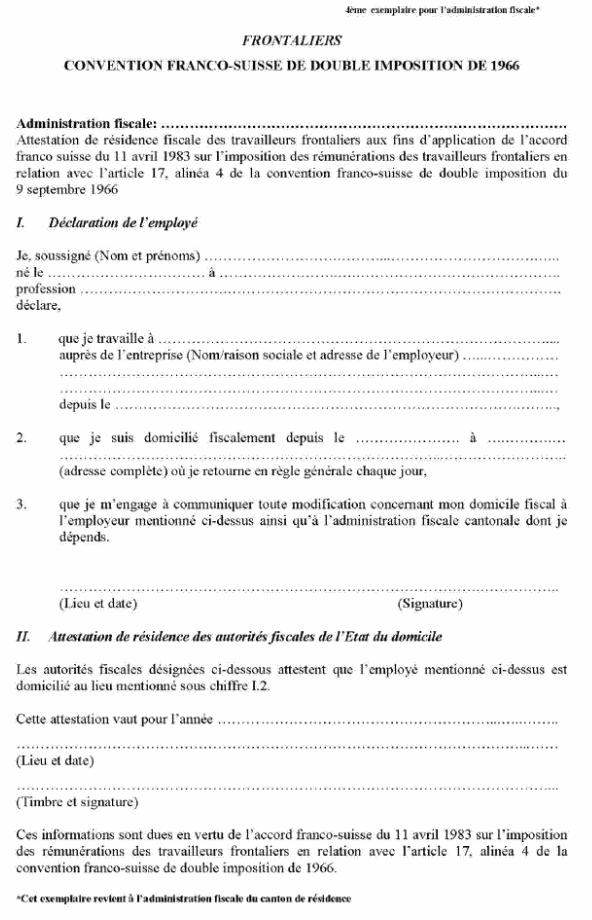

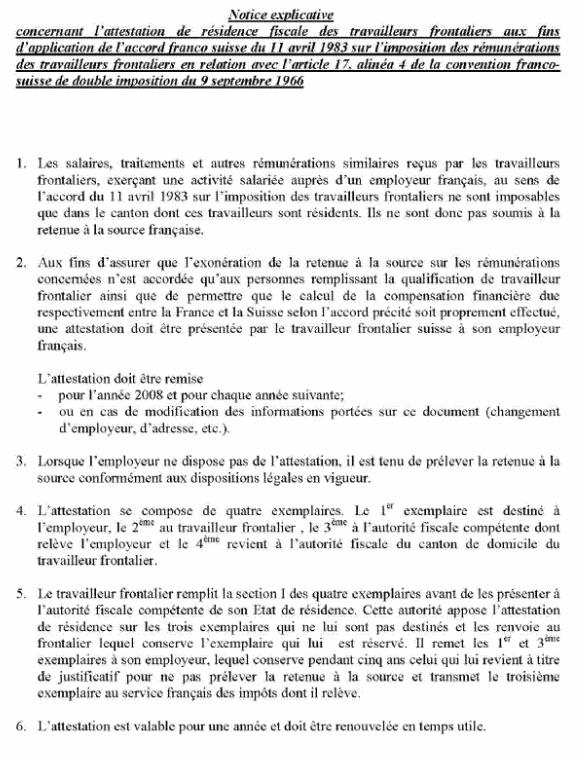

La règle veut que l’impôt à la source soit la méthode traditionnelle. Il existe cependant des exceptions selon le pays de résidence et le canton dans lequel le salarié travaille qui font que celui-ci peut être imposé dans son pays de résidence. Elle concerne tous les frontaliers qui travaillent dans les cantons de Vau Valais, Neuchâtel, Jura, Bâle ville, Bâle campagne, Berne, Soleure, et qui retournent, en principe, quotidiennement à leur domicile en France.

Ces frontaliers sont imposés en France. Chaque canton applique ses propres règles fiscales ce qui explique la grande complexité du système fiscal Suisse. Elle ne sera donc pas applicable si la personne décède à Monaco.

En ce qui concerne la fiscalité suisse, la valeur fiscale et la valeur locative brute de la résidence secondaire ne sont pas imposées en Suisse. Mais ces valeurs sont prises en considération pour fixer le taux de l’impôt sur la fortune et sur les revenus taxables en Suisse. Je réside en France et j’ai une activité professionnelle d’indépendant en Suisse.

Suis-je frontalier au sens fiscal ? Non, le régime fiscal spécifique des frontaliers concerne uniquement les salariés. En tant qu’indépendant immatriculé en Suisse, vous êtes fiscalisé en Suisse sur vos bénéfices. Existe-t-il aujourd’hui une convention franco- suisse en matière de fiscalité successorale ? Chaque État possède son propre système de taxation en matière successorale.

Les critères choisis pour fonder l’imposition peuvent être différents : nationalité, résidence fiscale, localisation du bien, etc. En conséquence, un héritier peut être imposé deux, voire plusieurs fois sur le.

Les non- résidents affiliés à un autre régime de sécurité sociale au sein de l’Espace Economique Européen et en Suisse sont exonérés de CSG-CRDS sur les revenus locatifs et les plus-values immobilières de source française. Toutefois ces derniers restent assujettis au Prélèvement de Solidarité sur les revenus du patrimoine et les produits de placement dont le taux est fixé à 50%. Il détient un appartement à Paris, qui est loué nu.

Il souhaite savoir si les revenus locatifs qu’il perçoit sont soumis à une imposition en France. En vertu de cette convention, les revenus des biens immobiliers situés en France sont soumis à l’impôt en France (art.

6). Ainsi, même si Monsieur X. Par ailleurs, il est bien possible pour un résident à l’étranger ou des étrangers d’ouvrir un compte Suisse.

Une société peut également ouvrir un compte bancaire en Suisse à condition qu’elle montre les preuves de son existence. Toutefois, dans certaines situations, il restera assujetti en Suisse de manière limitée.

Ceux-ci ainsi que leurs revenus sont imposés en Suisse. Voici donc les impôts à connaître quand on réside en Suisse.

La détermination de la résidence fiscale d’une personne est parfois problématique mais constitue toutefois un enjeu majeur.

Commentaires

Enregistrer un commentaire