Pour cela, vous devez opter pour le taux moyen. Je suis non-résident, suis-je redevable des. Comment comprendre mon avis. Imposition des non-résidents.

Elles sont en hausse de %. Elle ne sera plus libératoire et s’imputera en. Ces mesures entraînaient une forte hausse de l’impôt pour certains contribuables expatriés. Plus-values de cession immobilière. France à la date du transfert de son domicile fiscal hors de France pourrait voir sa plus-value de cession totalement exonérée à la double condition.

Ce formulaire permet d’attester sur l’honneur l’exactitude des éléments communiqués, dans l’attente de fournir, le cas échéant, des pièces justificatives sur demande de l’administration fiscale. Elle est jusqu’à ce jour composée de trois tranches assorties des taux suivant : 0%, 12% et 20%. Cette retenue est partiellement libératoire de l’impôt sur le revenu.

Le fisc répond que pour bénéficier de crédit il faut être soumis à la CSG et la CRDS et le PREL. Une déclaration corrective sans affirmation d’affiliation à une caisse étrangère n’est pas possible. Conséquence : le taux d. Généralités Le domicile fiscal détermine les obligations fiscales sous réserve des conventions fiscales. LIMITES DES TRANCHES SELON LA PÉRIODE À LAQUELLE SE RAPPORTENT LES PAIEMENTS.

Taux applicables(1) Année (en euros) Trimestre (en euros) Mois (en euros) Semaine (en euros) Jour ou fraction de jour (en euros) % en-deçà de. Le non-résident peut aussi faire sa demande de taux moyen a posteriori une fois qu’il a reçu son avis d’ imposition.

S’il ne peut pas produire l’avis d’ imposition de son Etat de résidence, une attestation sur l’honneur et une copie de son visa doivent être adressés à l’administration. Autrement dit, un non résident se verra appliquer automatiquement le nouveau taux minimum, mais lors de sa déclaration de revenus, s’il montre qu’en application du barème progressif de l’impôt sur le revenu des résidents, son taux d’ imposition réel est inférieur à 30% (ou 20%, ou 14%), l’excédent de retenue lui sera remboursé.

La retenue à la source continuera de s’imputer sur le montant de l’impôt résultant de la soumission au barème progressif de l’ensemble. Les dividendes sont soumis à une retenue à la source fixée au taux de %. L’impôt sur le revenu immobilier est donc toujours de 32% du total des revenus locatifs perçus une fois soustraites les charges dites « déductibles ». Le régime d’ imposition des plus-values immobilières des expatriés serait également modifié.

Le rapprochement du régime d’ imposition des non-résidents au régime de droit commun. Dans un premier temps, la loi supprime le barème de calcul à trois tranches de la retenue à la source. Les plus-values immobilières sont imposables de façon forfaitaire au taux de 33%. L’optimisation consistait à transférer temporairement les titres entre un non-résident et un résident pour éviter la retenue à la source.

Si vous êtes non-résident, comme par le passé, un taux minimum d’ imposition des revenus de source française vous sera appliqué. L’imposition sur les revenus tirés du patrimoine immobilier situé en France est identique, calculée selon le barème progressif et le quotient familial.

Seule différence notable : les non-résidents son soumis au taux minimum d’imposition de % sur leurs revenus foncier (location nue) ou BIC (location meublée). Sauf que si vous êtes non résident. Cela vous est nettement favorable puisque les français sont, selon leurs revenus, imposés à 30% ou même 41% au TMI.

Bonjour, Merci pour ces explications claires. J’ai une interrogation concernant la CET et sa régularisation progressive. De fait, Si le brut cumuléPMSS cumulé, alors La CET s active et l assiette de cotisation comprend le brut total cumulé.

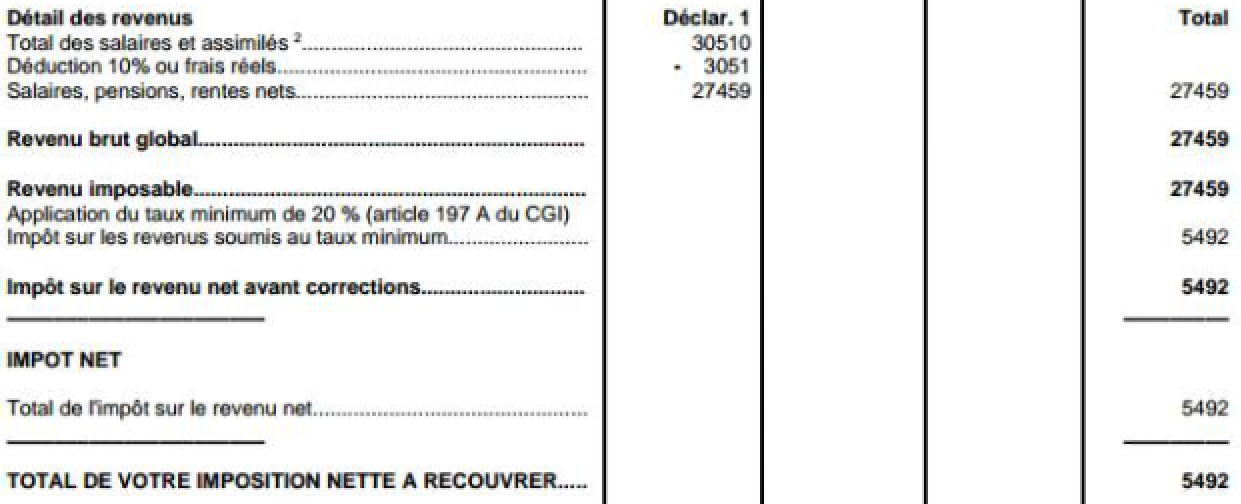

Mme Évelyne Renaud-Garabedian interroge M. La mention « application du taux minimum de % » est d’ailleurs portée sur votre avis d’imposition. Un contribuable n’ayant pas son domicile fiscal en France est imposé en France sur ses revenus de source française selon un barème de taux minimum spécifique à deux tranches de % et %. A cela s’ajoute des prélèvements sociaux à hauteur de 1%.

Le barème utilisé pour le calcul sera le suivant.

Commentaires

Enregistrer un commentaire